狸仙経済夜話

第一話 アメリカが試用した土地本位制の崩壊

2.ゼロ金利社会と日本の状況

それでは、その間の日本はどうだったでしょう。

平成元年に著した狸仙の第二著作『平成日本の幕末現象』は、近年その予言が的中し始めましたが、世間への登場がいささか早すぎたようです。拙著の主旨は、「日米両国の関係は、平等対等ではなく米主日従ともいうべき体制で、当然どこかで脱しなければならないが、それは日本人が自ら行わねばならず、その時期は経済 力でアメリカの塁を磨すに至ったこの時を措いてない」とするものでした。それを、今頃になって鳩山政権が口先だけで試みましたが、時すでに遅く、急激に増大する中国の圧迫を交わすために、逆にアメリカに依存せざるを得ない現状を浮き彫りにしました。拙著の当時には韓国と並んでいた中国のGDPが、今や日本を抜きました。時機を逸したために、このザマです。

力でアメリカの塁を磨すに至ったこの時を措いてない」とするものでした。それを、今頃になって鳩山政権が口先だけで試みましたが、時すでに遅く、急激に増大する中国の圧迫を交わすために、逆にアメリカに依存せざるを得ない現状を浮き彫りにしました。拙著の当時には韓国と並んでいた中国のGDPが、今や日本を抜きました。時機を逸したために、このザマです。

その後の展開はご承知の通りで、平成元年(1989)の三重野日銀総裁の総量規制を契機に日経ダウは大暴落し、秘かに積み上げていた外資系証券による日経先物の空売りが功を奏して、数十兆円を超す膨大な金額が海外に強奪されました。その結果、金融失血症に陥った日本経済は、以後20年以上を閲しても、なお立ち上がれない状態にあります。

なぜそうなったのか。平成7年(1995)7月7日を境にして、日本が何処かから強制されたゼロ金利政策がこれに追い打ちをかけたからです。政策の実行役は、利上げ屋のミスターデフレ三重野日銀総裁から、利下げ屋のミスター円・榊原大蔵省財務官に交替しましたが、御両所の金融政策は自分自身の発案ではなく、何処かから指令されていたのです。

ともかく、国内金融機関に蓄えられた国民の貯蓄は、ミスター円が円高阻止の名目で主導して強行したゼロ金利政策により、法定果実である自然金利を一方的に奪われました。国内金融機関はこの貯蓄を、国内に貸付先がないとか称して外資系銀行に回し、外資は国際的には低利で借りた日本資金を、アメリカ国内の住宅金融に回すほか、折から離陸し始めた中国企業に高金利で投じました。こう見れば、日本はいかにもカネ余りに見えますが、この間に日本の中小企業は資金不足に悩み、金利引き下げを要求して銀行借り入れを拒否したことなぞ絶対にありません。銀行側が貸さなかっただけです。

国内企業の資金調達は、新株発行が可能な上場企業は、折からの東証バブルに乗じて時価発行増資を乱発し、法外の資金を国民からかき集め、それをしっかり貯めこんでいたために、自社の株価が下落しても資金繰りには直接関係なく、株主の苦境をよそに平成大暴落を悠然と乗り切ることができました。やがて追加資金需要が生じてきたとしても、世の中がゼロ金利になったので利息の支払などは少しも苦痛ではない。

それと対照的なのが、銀行借り入れを主としてきた中小企業でした。85年9月のプラザ合意以後、事業の中身にはお構いなしに土地担保で貸し込んでいた銀行が、今度は逆に「土地担保だけでは融資できない、事業計画を見せろ」と言い張ります。事業をしている以上、計画が全くないわけではないが、先が読めないところへそれは難題で、下がり続けている担保価値を補うだけの増収計画なぞ立てようもない。

従来、銀行貸付の通例は不動産担保と経営者夫妻の個人連帯保証によるものでしたが、不動産の暴落で担保不足が生じると、取引銀行に新規融資を頼みに行ったら却って追証を求められる藪蛇となりました。含み資産のある企業が、「ウチの担保にはまだ余力があるだろう」と謂うと、銀行側は「不動産はさらに下落する可能性もあり、不動産担保だけでは貸せませんので、事業計画を出して下さい」と注文を付けます。不動産が続落するような状況では、いかに立派な事業計画でも達成できるとは限らないから、これは明らかに難癖で、国内企業に貸すつもりなぞ始めからないのです。以来、日本特有の金融慣行たる不動産担保方式が機能しなくなり、日本の土地本位制は崩壊しましたが、こうなった原因はバブル崩壊だけではなく、何処かから「不動産担保では貸すな」との指示が間接的にあったものと推察されます。

結局、中小企業が辿り着いたのが「商工ローン」と呼ばれる貸金業者でした。ゼロ金利化が滔々と進行する中で、商工ローン業者の金利は利息制限法の規定をはるかに上回る、年率30%に近いものでした。預金者からゼロ金利で集めた資金を債務者が30%払って借りたので、その金利差は、すべて銀行と貸金業者の利ザヤ(スプレッド)になります。どんな商品でも原価の30倍はいかにも法外で違法性を帯びた取引と謂うべきでしょうが、この利ザヤはすべて金融界の利潤になるものではなく、貸倒れリスクを大幅に見込んで、上乗せした利ザヤなのです。つまり貸倒れ保険料込みの利率ですから、ある程度高いのは止むを得ませんが、30%ともなればむしろ債務者側に問題が発生します。そんな高金利資金に頼るような事業には、経営合理性がほとんどないからです。

銀行借り入れが出来なくなったので、本来は当座凌ぎであるべき商工ローン借入れが恒常的になりました。もはや「場合によっては返済しないぞ」と腹を括った特攻借入です。商工ローン側はそんなこと先刻承知で、例えば貸出金利が28%とすると、法定金利の15%であらゆる経費と必要利潤を賄い、それを超える13%を自家保険料と見做します。つまり年間8人に1人の割合で貸倒れが発生しても、それで十分カヴァーできると踏むわけです。相手構わずの貸付ですから貸倒れも想定内で、其の時点から商工ローン業者は、「どれだけ回収できるか」というテーマに取り掛かります。その際、「腎臓と角膜を売れ」「マグロ船に乗せたろか」とか、「娘さんに風呂へ沈んで貰おうか」などと下品な言辞で恐喝したので、多くの自殺者も出て一大社会問題になりました。

商工ローン側は当初の貸付に際し、近親縁者の個人保証を求めました。銀行など公共金融機関が発達した日本社会では、親戚間でも恩借を避けますが、「保証してくれ」と頭を下げられれば躱しきれないのが普通です。当初の審査で連帯保証人の資産状況を調べ、これはいけると狙いを付けた商工ローン業者は、例えば初回貸付けを300万として連帯保証人を油断させますが、そこに「根保証」という癖ものが付いていました。バブルにも巻き込まれなかった資産家はのんびりしていて、「逃げられても300万だ。付き合い上、それ位は仕方がない」と鷹揚なもので、極度額3000万円の根保証を設定した意味を悟らない。すぐに追貸しにより貸付額が増えますが、保証人には知らせません。やがて未払利息の元本繰り入れを含めた債務が3000万円の極度額に達すると、新規貸付は停まって弁済不能になり、連帯保証人に寝耳に水の元利金弁済請求が来ます。「根保証」の性格を教えずに保証させたのですから実質は詐欺ですが、法的には勿論詐欺ではない。

この方式によって、金融バブルに巻き込まれなかった石部金吉が多数被害に遭い、十数代続いた旧家の没落が相次ぎました。これは決して偶然ではなく、日本社会を崩壊させる計画の下に、何処からかの指示で人為的に行ったもの、との情報も戴きましたが、狸仙はまだそれを信用するまでに至りません。

それでは商工ローンがどこから資金を調達していたかと謂うと、何とこれが市中銀行なのです。町工場の主人が28%で借りた資金の正体は、隣に住む商店主がゼロ利息で預けた預金だったのです。つまり、見も知らぬ不心得者の借り逃げリスクを、商工ローン業者に代わって債務者が担っていたのです。こんなことなら、最初から知り合い同士で頼母子講を組み、相互融通していた方が合理的です。業者に儲けさせる必要なぞありません。金融の根本は、貸倒れリスクと金利の相関関係ですから、貸倒れ確率が8分の1を下回るほど信頼できる仲間同士の間では、金利は28%も要りません。

東南アジア各国には、昔から、「慿」とか「契」とか、あるいは「経済合作」などという相互金融システムがありました。日本も戦前には、知り合い同士が行う「頼母子」とか「無尽」という講がありました。純粋に民間人同士でやるわけですから、時には胴元の不正とか講仲間の借り逃げとかの問題も起きます。そこで、昭和初期の金融恐慌に直面した大蔵省が、これらを公認金融機関に移行させる政策を取ったところ、大成功して、市民の預金は殆ど公認金融機関に集中し、ここを通じて事業家に散布されたので、日本社会全体の金融効率が一気に高まりました。日本経済が敗戦後の混乱をも乗り越えて、戦後の経済成長を実現した一大要因がこれであります

そもそも金融制度の存在意義は、家計をはじめ社会の余剰資本を出来るだけ多くかき集めて、資金を必要とする企業セクターに配布することです。また金融制度の効率は、資金の流通コストの低さ、乃ち末端利ザヤに対する金融機関の関与率の少なさで計られます。効率の高い金融制度は発達成熟した信用関係の顕れですから、社会全体の共有財なのです。そこで、官僚主導型と民営放任型のどちらが効率的かと謂えば、官僚機構が健全に機能していた戦後日本では、どうみても前者でした。これに反して、役人なぞとても信用できない後進社会では、社会の余剰資金は勢い民間の相互金融システムに向かいます。

要するに、お金は制度効率の高い (制度コストの安い))を通じて、必要なところへ流れるのです。その目で見ますと、預金金利がゼロなのに貸付金利が28%(現在は最高裁那須判決の結果、15%に低下)というポスト・バブル状況は、どこかおかしい。いつの間にか日本では、金融制度の効率が極めて低下していたのです。

これは、水(お金)が流れる本来の水路に人為的な障害が生じたからです。すなわち水道局(邦銀)は、中小企業に対する給水路(貸出窓口)を事実上閉めてしまい、すぐ横に新たな放水路(貸金業者)を作って、そこに流していたのです。中小企業は今までと違い、その新しい放流口へ行って金利を28%も張り込まないと、必要な水を回して貰えなくなった。新たな放水路は細いので、水道局では大量の水が行方を失いますが、その余った水を引き取ってくれる先がいました。それが外資で、邦銀の資金を低金利で借り、結構な金利でアメリカと中国に回して、大いに利ザヤを稼ぎました。むろん、そのおこぼれは邦銀にも多少還ってきます。

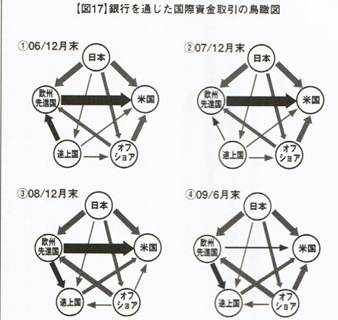

左図は藤井厳喜『超大恐慌の時代』から転載したものですが、何時まで経っても日本から資金が、欧米・オフショア・途上国へ流出しているのが善く分かります。

日本を中心に見た場合、日本からの資金の流れは出るばかりで全く変化していません。「このことは、よく言えば日本がは恒常的な資金の安定供給国と言えるが、皮肉な観方をすれば、日本は国際的金融ゲームの措いて全く蚊帳の外であるともいえる」と藤井は指摘しています。

では日本では、そんなにカネが余って、金利も安いのでしょうか。確かに預金金利はゼロ同様ですが、借りようとすると最低でも15%で、しかも簡単には借りられません。

このことは、①邦銀が預金者に一方的にゼロ金利を強制して、本来支払うべき自然金利を収奪したことと、②国民の預金を中小企業に回さず、外資を通じて中国産業や米国の住宅金融に供給したことを意味します。日本の預金者にとって本来あってはならないこの金利収奪の総量を500兆円と学者が試算したのは数年前で、今ではおそらく1千兆円に近付いているでしょう。ゼロ金利政策の起源は、バブルによって生じた邦銀の不良債権の消却原資として、政府・日銀が利ザヤの拡大を人為的に図ってやったことで、つまり銀行救済のための低金利政策でした。

不良債権を当初は数十兆円と見積もっていた日銀は、1400兆円ある個人金融資産の利子を数%引き下げて、その分を銀行にくれてやれば、2~3年で不良債権が消却できると踏んでいました。平成4年当時、ある会合の席上で知人の日銀出身の金融学者が上記のことを明言したのを聞いた狸仙は、その場で、「理屈はそうかも知れぬが、現実はそうはならないのではないか」と直観しました。

利下げは、利回りとの関係で株式・不動産など資産の取得を促し、資産価格を押し上げる要因にはなりますが、銀行が現実に資産担保による貸出をしないと、それは実現しません。バブル崩壊による資産価格の大幅下落で、担保の不足を蒙った銀行は、資産市場が多少回復しても担保不足を埋めるだけで、貸出の増加には結びつかない。結局、低金利政策が、大衆から年間数百兆円もの金利収入を奪うだけに終ることを懸念したのです。

日銀筋の目論見に拠れば、数年後にはまた力強い回復基調に戻る筈でしたが、案に相違して、低金利が要因になり個人需要が収縮してデフレが始まりました。金利収入が大幅に減って個人部門の消費が落ち込み、経済全体に大きなマイナス効果を与えたからです。預金者は元本を取り崩して消費することはなく、減った金利の分を倹約してでも元本を護るからです。しかし、政府・日銀は預金者金利を自然金利に戻すことなく、逆に平成7年7月には、円高対策と称して本格的なゼロ金利政策に移行しますた。それが今も続いています。

老後の安心と充実のために、5~6%の金利を目当てに貯蓄してきた退職者・年金生活者は、突然のゼロ金利に直面して狼狽するばかりです。心中で、「ああ、こんなことなら初めから銀行預金などせず、知人と頼母子でもやっていた方が善かった」と思っても、所詮はごまめの歯ぎしりであります。中には、何とか自力で目標利回りを確保しようとした年寄りも多く、インチキ投資話に巻き込まれた事件が毎日報道されています。貯蓄者が銀行に背を向けて自力救済を始めたわけで、昭和初期以来大蔵省が進めてきたあらゆる金融政策が逆回転し始めたことを意味します。そもそも現状の様な非効率な金融制度では存在意義がないわけで、金融官庁も公認銀行もその存在価値が今や消滅し、無用の長物どころか諸悪の根源になったのです。

こうした流れの中で生まれたのが平成19(2006)年の最高裁第三小法廷判決で、那須弘平判事がこの非効率な金融制度に良識と正義の斧鉞を加えました。判決はサラ金(消費者金融)業者に対する過払い利息の返還請求権を認めたものですが、事業主に貸す商工ローンも家計に貸すサラ金も、本質は同じ貸金業者です。

この那須判決を呼び込んだのは、他でもない金融官庁の無策・無自覚であります。凡そ、市場経済の原則は取引の自由に在り、取引対象・取引方式・取引条件を、当事者同志が自由に決定するのが原則であります。金利もむろん取引条件の一つでありますから、当事者が合意すれば何%であっても本来構わないのですが、近代社会特有の問題が生じたため、金融行政のための金融官庁が生まれました。ところがバブル崩壊後の金融行政は、銀行救済だけに偏ってしまい、国民の経済生活ことに債権債務関係に大きな混乱を生じたところから、那須判決が出たのです。

この画期的な判決の結果、サラ金業者がどうなったかといえば、債務者から過去10年内に支払った過払い利息の返還を求められた消費者金融業者からの返還金額は、19年度に8000億円、20年度に1兆円、21年度には1兆1千億円に及びました。

業界最大手の武富士は終に倒産しましたが、投資家の莫大な資金を取り込んだ上場貸金業者の倒産は、それ自体が重大な犯罪であると狸仙は思います。貸倒れ率の予想も立てず、やがてこうなるのが予想された貸金業者の上場を、誰が、何で認めたのか、他人事とはいえ狸仙は腹が立ちます。

思い出すのは、狸仙が野村証券から独立した直後、野村証券の重役に武富士に連れていかれたことです。武井氏から、①上場へ向けて知恵を貸してくれ、②サラ金の貸倒れ保証会社を作って社長になってくれ、と頼まれ、とりあえず今日中にでも3000万円をだそう、と謂われました。狸仙は①に関して、「サラ金の上場はまだまだ早い、それは反公共的性格が払拭されていないからだ」と申しました。貸倒れリスクを織り込んだ高金利を、債務者全員に一律平等に適用することは、不心得者の借り逃げ分を真面目な債務者に負担させるわけで、それを当然とする経営理念は社会的正義から外れておると考えたからです。火災保険でも、建物の構造・用途など利用の実態に即して料率が異なるのが当然なのに、サラ金業者は貸付先を合理的に絞り込む努力をせず、実際は無審査で貸しているのではないか、と疑ったのです。

②に関して言えば、貸倒れに対する自家保険を社外に設けた保証会社に移すのが目的で、上場のための土台作りだったのでしょう。狸仙の創る保証会社との契約に、武富士及び系列同業者の全員を加入させるとのことでしたが、貸付先を審査しない狸仙が全債務者に対して一律平等に保証するのでは、①の立場と完全に矛盾します。また心配性の狸仙は貸倒れ発生率の予想が付かず、危険な商売と感じましたが、もともと武井さんの丸抱えだから、そんなこと心配する必要はなかったわけで、金儲けだけで言えば残念なことをしたと、今でも思います。

ともあれ、日本社会は那須判決によって、また一つ社会主義化が進行しましたが、本来これが日本社会の在るべき姿で、今後はこの方向に進むと狸仙は思います。その点、小泉・竹中内閣の目指した経済社会の市場化は、近代世界の常識で、狸仙も当時はやや賛同しましたが、現実の社会の方が大きく変化して位相(Phase)が変ろうとしています。つまり、近代社会とは性格の異なる新しい位相の近未来社会が始まろうとしている時に、遅れて駆け付けてきた理念が市場至上主義だと思います。

実は、世界で日本だけがどこかから強制されたゼロ金利は、「アメリカ経済を救い、中国を離陸させるための世界的な緊急避難的措置である」と、狸仙は勝手に判断していました。そこで「緊急避難時期が終われば、現状政策的にゼロに抑えられている預金金利が自然金利の2%に戻ることは確実で、そうなれば消費も復活して日本経済は必ず建て直る」との所説を、数年前に『新潮45』の紙上に発表しましたが、今思えば赤面の至りです。結局、金融史的位相(Phase)が、完全に転換していたことに気が付かなかったのです。それ以前の世界は自然金利2%の自然金融世界でしたが、平成7年7月7日を以てゼロ金利の異常金融世界に位相が転換していたのです。

その先鞭を付けたのが日本で、主役がミスター円乃ち大蔵省国際金融局長の榊原英資氏でした。榊原氏の行ったゼロ金利策への断行は明治初年、紙幣整理のために松方正義が実行した松方デフレにも匹敵します。大隈重信の放漫財政を払拭して日本財政の基礎を固めた松方は、日清・日露両戦役の財政準備に剛腕を振るい、明治30年には貨幣法を制定して金本位制度に加入しました。いかにも剛毅果断に見える松方ですが、さる筋から「先送り体質が顕著で、そのために評価において年少の西園寺の後塵を拝した」との評を聞き一驚しましたが、聞き返えす雰囲気ではなかったので、そのまま信じています。

松方デフレがロスチャイルドの指示を受けていたことは、今日は周知です。日清日露の戦備が地政学上の海洋勢力(在英ワンワールド)の指示であったことは、狸仙が(おそらく初めて)はっきり指摘しました。金本位制の採用は言わずもがなで、松方の断行した政策は、全てヴェネツイア・コスモポリタンの指示を受けていたのです。翻って考えるに、今日の日本にこれだけの思い切った政策転換を断行する政治家・官僚がいるとは思えない狸仙は、「ゼロ金利政策はやはり、何処かからの指令に従ったものではないか?」との疑問を今も抱き続けています。それから16年経った今年、日本を追いかけて、世界全体がゼロ金利に向かい始めました。近未来の経済を解くカギがここにあります。

因みに、那須弘平君は東京大学以来の畏友で、竹中平蔵君は桐蔭高校の後輩ですが、そんなことは本論とは無関係です。

2011・9・13 改訂 狸屋主人仙兵衛しるす